Svima je već poznato da svijet ulazi u novu globalnu recesiju koja će prodrmati cjelokupno svjetsko gospodarstvo. Kriza je započela pandemijom koronavirusa koja je paralizirala velik dio svjetske ekonomije i poremetila opskrbne lance.

Većina se ekonomista slaže da je okidač nove krize, za koju je OECD predvidio da će biti najdublja u posljednjih stotinu godina, bila pojava novog virusa. Ipak, mnogi smatraju kako su pravi uzroci krize puno dublji i kako bi se kriza ove godine dogodila i da nije bilo pandemije koja je samo poslužila kao okidač.

Nikad veća zaduženost

Glavni uzrok duboke globalne recesije koja je pred nama mnogi analitičari vide u sve većoj zaduženosti svjetskog gospodarstva. Izrazito niske kamatne stope koje u mnogim državama idu i u minus učinile su posuđivanje novca izrazito jeftinim. To je dovelo do situacije u kojoj su se poduzeća masovno zaduživala kako bi prikupila jeftini kapital koji je zatim trebao biti iskorišten za širenje poslovanja i ulaganja u nove proizvode ili usluge.

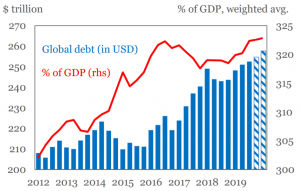

Institut za međunarodne financije (IIF), vodeća svjetska institucija na polju financija, objavio je zabrinjavajuće izvješće u kojem tvrde da je razina globalnog duga dosegla vrtoglavih 253 bilijuna dolara što predstavlja čak 322% svjetskog BDP-a, što je najveća razina zabilježena u povijesti.

Slika 1: rast svjetskog duga, izvor: IIF

Ovaj podatak ukazuje na to da je svjetsko gospodarstvo trenutno vrlo ranjivo, budući da toliko visoka zaduženost baca sumnju na mogućnost otplate duga. Strah od krize koja će pokrenuti val bankrota i neplaćanja dugova postojao je i prije ikakve naznake o novom virusu, a pojava pandemije samo ga je dodatno povećala. Naime, poremećenost lanaca opskrbe, smanjena potražnja za uslugama i strah od pojave drugog vala pandemije negativno utječu na poslovanje mnogih poduzeća koja zbog toga neće biti u stanju vratiti svoje dugove.

Kvantitativno popuštanje

Uz sve navedene probleme, dodatan izazov za svjetsko gospodarstvo predstavlja činjenica da najjače svjetske središnje banke poput američkog Feda ili europskog ECB-a sve više koriste kvantitativno popuštanje. Radi se o monetarnoj mjeri kojom središnje banke novostvorenim novcem ubrizgavaju likvidnost u optjecaj tako što kupuju korporativne i državne obveznice.

Kupnjom korporativnih obveznica koje u ovom razdoblju postaju rizičnije nego inače, središnje se banke izlažu visokom riziku. Količina izdanih korporativnih obveznica također je na povijesnom vrhuncu, pa je tako razina korporativnog duga premašila 30% američkog BDP-a.

Slika 2: korporativni dug u SAD-u kao postotak BDP-a, izvor: Financial Times

Više o kvantitativnom popuštanju i njegovom lošem učinku na gospodarstvo možete pročitati ovdje.

Čeka li nas grčki scenarij?

Velika dužnička kriza Europu je već pogodila u prošloj recesiji ii zbog nje je skoro došlo do raspada eurozone i Europske unije. Kriza je najviše pogodila južne države eurozone, a posebno je jako bila pogođena Grčka. Iako je ta dužnička kriza prvenstveno bila uzrokovana kolapsom na financijskim tržištima, a ne na nefinancijskim kao ova koja bi u ovoj krizi mogla pogoditi svijet, određene paralele moguće je povući između prošle i sadašnje krize.

Velika razina korporativnog duga mogla bi dovesti do velikog vala bankrota koji bi se zasigurno osjetio i na financijskim tržištima, budući da su velike financijske institucije duboko povezane s tržištem dionica. Takav bi scenarij mogao posebno pogoditi države koje su trenutno prezadužene, a mnoge europske države nalaze se u takvoj situaciji.

Prošla dužnička kriza uzrokovala je brojne nestabilnosti diljem Europe. Na primjer, U Grčkoj je došlo do velikih rezova, javnih nemira i ograničenja količine gotovine koju su pojedinci mogli povući iz banaka. To je dovelo do navale na banke koja je posebno opasna za bankarski sustav jer može dovesti do kolapsa uzrokovanog manjkom likvidnosti.

Mnogi strahuju da bi se sličan scenarij mogao ponoviti i u novoj krizi. Razina javnog duga većine europskih država veća je nego prije zadnje krize, političke trzavice unutar Eurozone otežavaju zajednički odgovor na krizu, a drugi val pandemije u mnogim državama odgađaju ekonomski oporavak.

Kako se zaštititi od posljedica dužničke krize?

Kako bi se zaštitili od mogućih negativnih posljedica dužničke krize, sve se više pojedinaca okreće ulaganju u sigurne oblike imovine kao što je investicijsko zlato. Zlato se kroz povijest pokazalo kao najbolji način čuvanja vrijednosti u nesigurnim vremenima, a u zadnjoj je krizi cijena ovog plemenitog metala narasla za više od 200% u samo nekoliko godina.

U situaciji u kojoj je teško doći do novca, dioničko tržište pada, a država ima problema s otplatom dugova, zlato predstavlja sigurno utočište za sve štediše i investitore. Osim što je najbolji način čuvanja vrijednosti, investicijsko zlato u potpunosti je neoporezivo, jednostavno za skladištiti i izrazito likvidno u cijelom svijetu.

Jasno je stoga zašto potražnja za zlatom od početka ove godine strelovito raste, kako u svijetu, tako i u Hrvatskoj. Budući da je zlato sigurno utočište u nesigurnim vremenima, za očekivati je da će potražnja za njim u narednoj krizi samo rasti, zbog čega mnogi smatraju kako je upravo sada odlično vrijeme za ulaganje.

Autor:

centarzlata.com

Napomene:

- Svaka referenca na ovoj stranici na “Centar Zlata” odnosi se na tvrtku Saiva d.o.o.

- Tekstovi na centarzlata.com služe isključivo za informiranje i educiranje o financijskim tržištima i tržištima plemenitih metala te ih ne treba smatrati investicijskim savjetom.

—

Želite li na email adresu dobivati slične tekstove? Prijavite se za primanje naših newslettera! U newsletterima osim edukacijskih tekstova šaljemo i informacije o našim promotivnim aktivnostima, kao i ostale informacije za koje smatramo da bi zainteresiranima za ulaganje u plemenite metale mogle biti interesantne!