Iako su kamatne stope na oročenu štednju na najnižim razinama u povijesti, oročena štednja je i dalje najpopularniji način ulaganja novca u Hrvatskoj. Građani na štednji drže preko 160 milijardi kuna, što je višestruko više od 19 milijardi kuna u investicijskim fondovima te od 15 milijardi kuna koje po nekim procjenama građani drže kod kuće u kešu, tj. kao štednju u čarapi.

Banke štednju prezentiraju kao iznimno siguran i dobar način ulaganja novca, koji redovito donosi kamatu i povećava kapital štediša, no praksa pokazuje da oročenje novca dugoročno uopće ne povećava bogatstvo klijenata banaka. Osim toga, nominalne kamatne stope na oročenu štednju se u Europi trenutno nalaze na najnižim razinama u povijesti. Ostale kamatne stope (kao što su kamatne stope na kredite, obveznice i referentne kamatne stope koje određuju centralne banke) također su prije nekoliko godina dosegnule rekordno niske razine.

Zašto su kamatne stope na oročenu štednju na najnižim razinama u povijesti?

Financijska kriza koje je počela 2008. godine uzrokovala je najveću recesiju na Zapadu od Drugog svjetskog rata. Kako bi potaknule gospodarski oporavak, centralne banke svih razvijenih zemalja počele su spuštati kamatne stope. Naime, uz niže kamatne stope na štednju i obveznice građani i investitori su manje motivirani za držanje novca u bankama, a zbog male isplativosti štednje dio ih se odlučuje na ulaganja u realni sektor, što ublažava pad ukupnih investicija. S druge strane padaju i kamatne stope na kredite, čime se želi potaknuti građane na podizanje stambenih kredita, a to doprinosi aktivnosti u građevinskom sektoru. Kompanije također u krizama imaju mogućnost jeftino se zaduživati, ulagati u razvoj novih proizvoda i usluga te u modernizaciju proizvodnih pogona. Budući da je kriza bila duboka i dugotrajna, centralne banke su namjerno srušile referentne kamatne stope na nulu. Pojedine od njih, kao što su europska, japanska i švicarska centralna banka, namjerno su srušile referentne kamatne stope ispod nule kako bi štednju učinile potpuno neisplativom i potaknuli štediše na potrošnju, a kompanije na zaduživanje i investiranje.

Taj cilj je iz perspektive ekonomista opravdan, no centrale banke (koje su zapravo državne institucije) unaprijed su znale koja će biti posljedica takve monetarne politike – još veći jaz između bogatih i siromašnih. Naime, dostupnost jeftinog novca doprinosi profitabilnosti kompanija i rastu cijena dionica, koje su u razvijenim gospodarstvima u prosjeku od 2009. do 2018. porasle preko 300%! No ulaganjem u dionice i špekuliranjem na financijskim tržištima u pravilu se bave bogataši. Pripadnici srednje klase najčešće nemaju ni znanja ni vremena za špekuliranje na burzi, stoga svoj novac drže u bankama iako su kamatne stope na oročenu štednju na rekordno niskim razinama. Dakle, namjerno rušenje kamatnih stopa i ubrizgavanje novca u financijski sustav dovelo je do neisplativosti štednje (u kojoj se nalazi kapital srednjeg sloja) i najdugotrajnijeg rasta cijena dionica u povijesti (u kojima se nalazi kapital bogatih), pri čemu su bogati postali još bogatiji.

Nominalne i realne kamatne stope

Kamatne stope o kojima se najčešće priča u razgovorima o kamatama naziva se nominalna kamatna stopa. To je ona kamata koju će banka godišnje dodavati na račun štediše kao nagradu za držanje novca na štednom računu. No nominalna kamatna stopa je varljiva. Radi se o tome da novac u pravilu s vremenom gubi vrijednost, a taj gubitak vrijednosti novca naziva se inflacija. Što vrijedi što je kamatna stopa na oročenu štednju npr. 3%, ako je inflacija u toj godini bila 5%? U takvom scenariju štediša je zapravo štednjom izgubio 2% svojeg kapitala i sa ušteđenim novcem može kupiti manje nego je mogao prije početka štednje. Nažalost, većina ljudi ne razumije razliku između nominalnih kamatnih stopa i nesvjesno gubi kapital zbog inflacije.

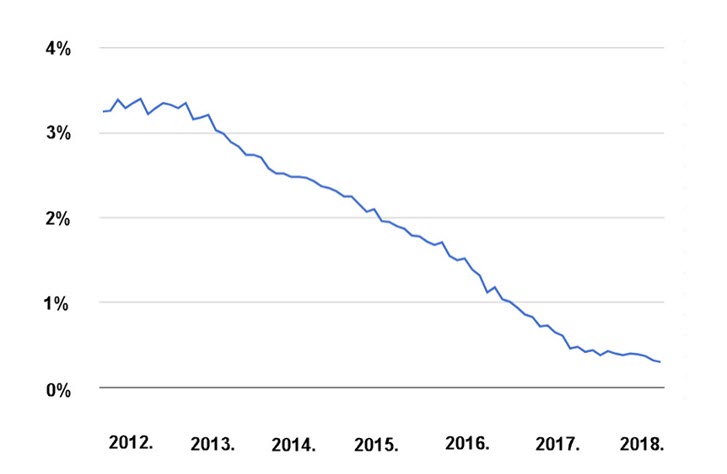

Slika 1: Kamatne stope na oročenu štednju u eurima u Hrvatskoj

Izvor: Hrvatska narodna banka

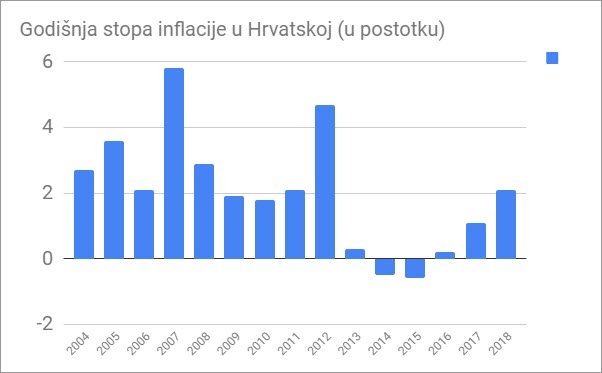

Slika 2: Stopa inflacije u Hrvatskoj po godinama

Izvor: Državni zavod za statistiku

Zašto banke žele vašu ušteđevinu?

Kao što pekar ne peče burek jer mu je žao što ste gladni, tako ni banke ne reklamiraju i čuvaju štednju građana uz određenu kamatu jer im je žao što građani nemaju novca. Nakon što štediša donese novac u banku, banka ga neće staviti i čuvati u sefu, nego će ga kroz kredite posuditi nekome drugome. Budući da su kamatne stope na oročenu štednju uvijek mnogo niže nego kamatne stope na kredite, banke zapravo na novcu svojih štediša profitiraju višestruko više nego sami štediše. Zapravo, ispravnije je reći da štediše na oročenoj štednji često gube novac jer su realne kamatne stope povremeno negativne (situacija u kojoj je inflacija viša od kamatnih stopa). Pri tome, ne treba zanemariti niti rizik štednje u bankama.

Je li oročena štednja sigurna?

Većina ljudi će reći da je oročena štednja siguran način ulaganja jer postoji državno osiguranje u visini 100.000 eura, koje će država isplatiti štedišama u slučaju bankrota banke. No isplata bi bila u protuvrijednosti u hrvatskim kunama, a nema nikakve garancije da će tečaj biti povoljan. Zakon o osiguranju depozita – Članak 7.:

“(1) Svaki deponent kreditne institucije koji je imatelj prihvatljivog depozita iz članka 5. stavka 1. ovoga Zakona, u trenutku kada nastupi osigurani slučaj u toj kreditnoj instituciji, ima pravo na obeštećenje do uključivo visine od 100.000 eura u kunskoj protuvrijednosti, prema srednjem tečaju Hrvatske narodne banke važećem na dan nastupa osiguranog slučaja.”

U slučaju bankrota banaka i financijske krize kakva se od 2010. do 2015. događala u Grčkoj i kakva se 2018. godine dogodila u Turskoj, štediše bi dobili osigurani iznos, no pitanje koliko bi dobivene kune tada vrijedile. Turska lira je u manje od godinu dana izgubila gotovo 50%, a takav scenarij nije nemoguć ni u Hrvatskoj.

Koje su alternative oročenoj štednji?

Iako i države mogu bankrotirati, pri čemu vlasnici obveznica gube dio i cijeli ulog, takav scenarij je mnogo manje izgledan nego da će pojedina banka propasti. Ako je jedna banka u problemima, ne mora značiti da je cijela država u krizi, ali ako država ne može vraćati svoje dugove, gotovo sigurno su i komercijalne banke pod velikim rizikom bankrota, jer bi u takvoj situaciji strani kreditori u potpunosti izgubili povjerenje u sve financijske institucije u zemlji, a štediše bi masovno pohrlili po svoju štednju u banke. Pri tome, vjerojatno ne bi bilo dovoljno novca za isplatu svih štediša.

Zbog toga, ulaganje u državne obveznice (pogotovo razvijenih zemalja) je sigurnije ulaganje od štednje u bankama. Nadalje, kamatne stope na obveznice u pravilu su više nego kamatne stope na oročenu štednju. No ulaganje u obveznice je vrlo komplicirano i takvim ulaganjem se u pravilu bave samo velike financijske institucije, investicijski fondovi i sl.

Običnim malim građanima je investicijsko zlato u obliku zlatnih poluga ili zlatnika puno praktičnija opcija, a mnogi stručnjaci smatraju da je zlato sigurnije i isplativije ulaganje i od štednje i od obveznica. Naime, cijena zlata u posljednjih pola stoljeća raste u prosjeku 8% godišnje, što je više nego dovoljno za pokrivanje inflacije, a pogotovo je više od kamatnih stopa na oročenu štednju. Osim toga, pri ulaganju u zlato čovjek ne mora brinuti o tome hoće li banka ili država bankrotirati. Vrijednost zlata je neovisna o gospodarskoj situaciji u maloj zemlji kao što je Hrvatska. Ako do krize dođe na europskoj ili globalnoj razini, cijena zlata će vjerojatno značajno porasti, pri čemu će investitori u zlato profitirati. Na našoj stranici o investicijskom zlatu pročitajte dodatnih sedam razloga za ulaganje u zlato.

Autor:

centarzlata.com

Napomene:

- Svaka referenca na ovoj stranici na “Centar Zlata” odnosi se na tvrtku Saiva d.o.o.

- Tekstovi na centarzlata.com služe isključivo za informiranje i educiranje o financijskim tržištima i tržištima plemenitih metala te ih ne treba smatrati investicijskim savjetom.

__

Želite li na email adresu dobivati slične tekstove? Prijavite se za primanje naših newslettera! U newsletterima osim edukacijskih tekstova šaljemo i informacije o našim promotivnim aktivnostima, kao i ostale informacije za koje smatramo da bi zainteresiranima za ulaganje u plemenite metale mogle biti interesantne!

![[VIDEO] Zlato vs. Bitcoin – U što je pametnije ulagati?](https://www.centarzlata.com/wp-content/uploads/2025/01/bitcoin-ili-zlato-video-500x383.jpg)