14.11.2022.

Drugi mirovinski stup u posljednje se vrijeme sve češće nalazi na meti kritika brojnih stručnjaka u hrvatskoj javnosti. Uzrok tomu jest činjenica da se drugi mirovinski stup već godinama suočava s velikim financijskim gubicima koji se broje u milijardama kuna i to upravo u trenucima kada se deseci tisuća njegovih osiguranika nalazi pred samom mirovinom, dok je drugima ostalo manje od pet godina radnog odnosa prije umirovljenja.

Tako kratak vremenski period znači da ovi osiguranici vjerojatno neće stići nadoknaditi gubitke.

Drugi mirovinski stup godinama skuplja gubitke

Četiri mirovinska fonda C skupine ove godine bilježe prosječne gubitke od 6%, odnosno radi se o minusu od čak 600 milijuna kuna za 75.000 osiguranika iznad 55 godina starosti. U minusu se nažalost nalaze i ostale kategorije drugog mirovinskog stupa. Drugim riječima, radnici, čak i oni s višim primanjima, koji su posljednja dva desetljeća uplaćivali u drugi mirovinski stup, od toga neće ubrati gotovo nikakve plodove. 71.4 % osiguranika koji su otišli u mirovnu ove godine napustilo je drugi mirovinski stup i vratilo se u prvi stup, što potpuno obesmišljava svrhu drugog stupa. Pored toga, nakon što osiguranici odu u mirovinu, mogu jednokratno dobiti tek 15% ušteđenog, a ostatak štednje naposljetku ponovno završava u rukama investicijskih gubitaša.

Gubici mirovinskih fondova posljedica su niskih kamatnih stopa i visoke inflacije koji loše utječu na prinose od državnih obveznica i dionica. U pravilu, sve druge investicije osim državnih obveznica završavaju gubicima, a u javnosti se govori kako banke njima zapravo krpaju rupe svojih klijenata.

Što se tiče državnih obveznica, one pak ne nose znatnije prinose zbog niskih kamatnih stopa. Gubici mirovinskih fondova nisu rijetkost ni u stranim zemljama, no činjenica ostaje, a i mnogi stručnjaci to primjećuju, da je drugi mirovinski stup često zapravo alat države za krpanje rupa u proračunu. S druge strane, mirovinskim fondovima sada bi se mogla otvoriti nova prilika omogućavanjem ulaganja u nekretnine, što je u načelu dobro, ali u praksi se na tržištu nekretnina trenutno stvara balon precijenjenosti pa je upitno kakvi bi mogli biti stvarni učinci takvih ulaganja.

Kompletan sustav mirovinskog osiguranja dugoročno nije održiv

Već smo pisali o tome kako su moderni mirovinski sustavi diljem svijeta, pa i kod nas, nalik Ponzijevim shemama. Ovo najzornije prikazuje prvi mirovinski stup koji se bazira na načelu međugeneracijske solidarnosti – sadašnji radnici plaćaju za tekuće mirovine, nadajući da će to netko to isto činiti za njih u budućnosti. Model funkcionira dok populacija i radna snaga rastu, međutim to u Hrvatskoj nije slučaj. Stanovništvo stari, životni vijek je sve dulji, a radnika koji plaćaju doprinose sve je manje. Mladi iseljavaju, smanjujući reproduktivni potencijal, a natalitet je također nizak. Prije tri desetljeća omjer broja radnika naspram umirovljenika bio je 3:1, a danas je 1.2:1, što znači da uskoro nećemo moći financirati mirovinski sustav. Prihodi od doprinosa već sada nisu dostatni kako bi namirili rashode za mirovine, što znači da mirovinski sustav stvara opterećenje državnom proračunu.

Osim prvog stupa, i ostali stupovi pokazuju se problematičnima. Drugi mirovinski stup bazira se na kapitaliziranoj štednji isto kao i treći mirovinski stup. Razlika je u tome što je drugi mirovinski stup obavezan za starije od 55, dok je treći opcionalan. Oba stupa baziraju se na fondovima koji ulažu u državne obveznice čiji prinos, kao što smo objasnili, ovisi o financijskom stanju države i kamatnim stopama. Ovo se može pokazati osobito nepovoljnim za slabije ekonomije ako dođe do financijske i gospodarske krize. Osim što su kamatne stope niske, mirovinski fond mora ostvariti prinos koji je veći od stope inflacije kako bi imao stvarnu dobit. Također, kao šlag na torti, nema garancije da država u nekom trenutku neće nacionalizirati drugi mirovinski stup, a nekim je državama to već i uspjelo. Koliko se može vjerovati političarima da to neće učiniti u budućnosti, ostaje na samim osiguranicima.

Nadalje, osiguranici koji uplaćuju u drugi mirovinski stup nemaju pravo pristupa svojim novcima do određene starosne dobi (50 godina), a i tada mogu dobiti tek manji dio svoje štednje (15%) na koji se plaća porez od 10% ako je iznos manji od 30.000 kuna odnosno 15% ako je iznos veći od 30.000 kuna. Ako pak govorimo o trećem stupu, sudionici također moraju platiti pristupninu i upravljačku naknadu koja iznosi oko 2% te pritom ne odlučuju u što će se njihov novac uložiti, a ako se povuku, moraju platiti izlaznu naknadu od 2,5%.

Štednja za mirovinu u doba visoke inflacije

Ljudi često pribjegavaju oročenoj štednji u bankama kako bi osigurali sredstva za ‘crne dane’, osobito za mirovinu i sl. Međutim, problem je što su kamatne stope od 0.02% koje se često nude u bankama nedostatne kako bi nadomjestile gubitak uslijed visoke stope inflacije.

Podsjetimo, inflacija u eurozoni trenutno nadilazi 10%, a njemačkoj ekonomiji u narednoj godini prijeti moguća stagnacija, što predstavlja problem i za gospodarstvo cijele Europske unije. Osim što se svaka recesija i pojava visoke inflacije na globalnoj razini neminovno odražavaju i na Hrvatsku, mi se trenutno nalazimo i u fazi uvođenja eura zbog čega cijene određenih proizvoda dodatno rastu (iako službeno ne bi smjele). Određeni analitičari primjećuju da su cijene dobrog dijela proizvoda skočile za oko 30%.

Sve to skupa utječe na pad kupovne moći građana, čineći nas relativno siromašnijima, a štednja u sklopu koje vam netko nakon izvjesnog vremena vraća početni iznos uz kamatu od 0.02% neće biti od mnogo pomoći u ovakvim situacijama. Iz tog je razloga važno već sada potražiti alternativni oblik štednje za mirovinu kako bi osigurali mirnu starost.

Investicijsko zlato – siguran mirovinski stup

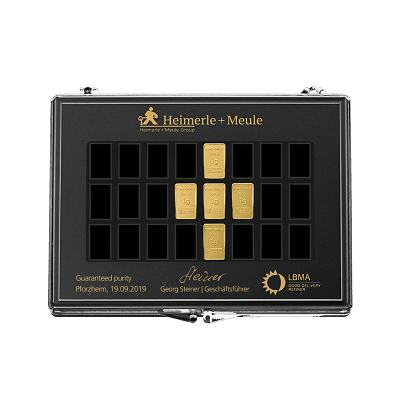

Zlato se povijesno pokazalo kao sigurno utočište za očuvanje vrijednosti tijekom svih vrsta gospodarskih, financijskih i društvenih kriza. Cijena zlata u posljednja je dva desetljeća imala akumuliran rast od preko 420%, čime je bitno nadmašila druge investicijske oblike i nema razloga da se ovaj trend ne nastavi u budućnosti.

Cijena zlata pritom je imala najveći rast tijekom svjetske financijske krize od 2008. do 2011., kada je skočila za čak 200% te 2020. godine kada je rasla 30%. Kada pogledamo 2022. godinu, koja je za većinu drugih oblika ulaganja poput fondova, dionica i kriptovaluta bila pogubna, od njenog početka do trenutka pisanja ovog članka, cijena zlata u eurima narasla je za 6.6%. Iz tih je razloga, najsigurniji način dugoročne štednje za mirovinu upravo ulaganje u investicijsko zlato.

Biti u posjedu fizičkog zlata u vidu zlatnika i zlatnih poluga jednako je držanju svoje mirovine u vlastitim rukama. Zlato se lakoćom prenosi i skladišti, a otporno je i na koroziju. Iznimno je likvidno i univerzalno priznato kao poželjna vrijednost, što znači da se bilo kada i bilo gdje u svijetu može vrlo brzo zamijeniti za novac. U našoj ponudi naći ćete zlatnike i zlatne poluge u rasponima mase od 1 grama do 1 kilograma, što znači da su dostupni kako malim, tako i velikim ulagačima. Fizičko zlato također je oslobođeno plaćanja PDV-a i poreza na kapitalnu dobit, a njegova cijena i dalje se nalazi ispod realne, što znači da se radi o idealnom trenutku za kupovinu s diskontom.

Pogledaj najbolju ponudu investicijskog zlata u Hrvatskoj klikom na link:

Imate dodatnih pitanja o ulaganju u zlato? Javite se našim stručnjacima za besplatne konzultacije:

Autor:

Centar Zlata

Napomene:

- Svaka referenca na ovoj stranici na “Centar Zlata” odnosi se na tvrtku Saiva d.o.o.

- Tekstovi na centarzlata.com služe isključivo za informiranje i educiranje o financijskim tržištima i tržištima plemenitih metala te ih ne treba smatrati investicijskim savjetom.

—

Želite li na email adresu dobivati slične tekstove? Prijavite se za primanje naših newslettera! U newsletterima osim edukacijskih tekstova šaljemo i informacije o našim promotivnim aktivnostima, kao i ostale informacije za koje smatramo da bi zainteresiranima za ulaganje u plemenite metale mogle biti interesantne!