24.10.2022.

Ukupna inflacija u eurozoni od početka 2000.-ih do danas iznosi 57.5%, što znači da ono što smo tada mogli kupiti za 100 eura, danas moramo platiti 157.50 eura, ako je vjerovati službenoj statistici. Upravo je zato inflacija najveći neprijatelj novčane štednje građana, budući da novac koji stoji na bankovnim računima ili u gotovini iz dana u dan gubi svoju vrijednost, bez obzira radilo se o eurima, kunama, francima ili nekoj drugoj fiat valuti.

Iako je zadnjih mjeseci inflacija znatno izraženija i vidljivija nego inače, ona je zapravo gotovo uvijek prisutna u gospodarstvu. Središnje banke ciljano rade na tome da inflacija postoji, ali na relativno niskim razinama, budući da vjeruju da to doprinosi gospodarskom rastu i smanjenju nezaposlenosti. Međutim, baš zbog toga pate novčane štednje građana jer inflacija obezvrjeđuje njihovu kupovnu moć. Taj će se trend nastaviti i u budućnosti.

Euro će nastaviti gubiti vrijednost

Iz Europske središnje banke (ESB-a) još uvijek službeno navode da planirana godišnja stopa inflacije u sklopu monetarne politike iznosi 2% kako bi se održavala stabilnost cijena, gospodarski rast i otvaranje novih radnih mjesta. ESB kao alat za sprječavanje visoke inflacije nominalno koristi kamatnu stopu. Međutim, mora se priznati da je ovaj alat dosad prilično stidljivo upotrebljivan. U stvarnosti je razvidno da stopa inflacije izmiče kontroli, a kako stoji i na samoj web stranici ESB-a, previsoka inflacija je očigledno negativna pojava.

Čak i kada bi se izrazito optimistični planovi o prosječnoj inflaciji od 2% ostvarili, to bi značilo da kumulativna inflacija doseže 50% u samo 20 godina, a za 35 godina penje se na vrtoglavih 100%, što znači da će tada euro vrijediti dvostruko manje nego danas. To je, dakle, pod pretpostavkom da inflacija bude u prosjeku 2%, a ne viša. Imajmo na umu da je još prošli mjesec inflacija u eurozoni bila na rubu postizanja dvoznamenkastog iznosa odnosno 9.9%, da je euro ove godine izgubio preko 15% vrijednosti u odnosu na dolar te da Europi i dalje prijeti energetska kriza i nadolazeća recesija u 2023. godini.

Nadalje, ovo je sve pod pretpostavkom da će euro uopće postojati za nekoliko desetljeća, što je također upitno. Naime, eurozona je skup prilično heterogenih gospodarstava, a njene članice imaju raznovrsne ekonomske interese, što brojni analitičari vide kao pokazatelje neizvjesnosti i predznak mogućih fragmentacija u budućnosti.

Štednja u euru i drugim fiat valutama nije isplativa

Štednja u euru dugoročno nije isplativa. Inflacija, osim što nagriza kupovnu moć, također izjeda i našu štednju, neovisno o tome je li riječ o euru ili bilo kojoj drugoj fiat-valuti poput hrvatske kune. Među našim štedišama prevladava misao da je euro zbog nekog razloga sigurniji kada govorimo o štednji. Međutim, radi se o tragičnoj miskoncepciji.

Činjenica je da su kamatne stope na bankovnu štednju i oročene depozite izrazito niske, krećući se na razinama od približno 0.02%. Oduzmimo od toga stopu inflacije u eurozoni u iznosu od 9.9% ili stopu inflacije u Hrvatskoj od 12.8% i vrlo brzo postaje jasno da smo po dospijeću kamata na našu štednju zapravo siromašniji u kupovnoj moći nego ranije. Štoviše, kamatna stopa od 0.02% bila bi bezvrijedna čak i u slučaju da inflacija doista iznosi 2%. Ovaj fenomen vrijedi, kako za euro i kunu, tako i za sve ostale valute na svijetu.

Hrvatska je visoko euroizirana ekonomija tako da štednja u euru ne čini neku veliku razliku kada se usporedi s onom kunskom. Uvođenje eura 1. siječnja 2023. ne bi trebalo promijeniti mnogo toga po pitanju štednje, no ono što bi se moglo dogoditi jest zaokruživanje cijena koje je već počelo. Poskupljenja uzrokovana zaokruživanjem doprinose psihološkoj percepciji inflacije u društvu te multiplikativno utječu na realnu inflaciju. Dodatni inflatorni pritisak zatim još više poništava smisao štednje u banci.

Štednja u euru također nas ne može spasiti od globalnih recesija, činjenice da euro slabi u odnosu na dolar i druge svjetske valute, kao ni od potencijalnog raspada eurozone u budućnosti. Dodajmo tome da je preko 80% fiat valuta u povijesti u nekom trenutku doživjelo kolaps, najčešće kroz hiperinflaciju ili ukinuće političkim dekretom. Iz svega navedenog, očigledno je da je bankovna štednja u eurima neisplativ izbor štednje koji ne štiti vrijednost imovine na dugi rok.

Investicijsko zlato – najbolji oblik dugoročne štednje

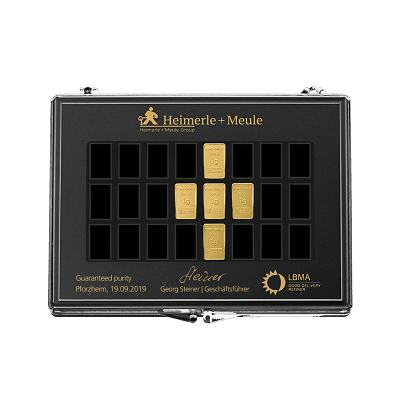

Investicijsko zlato u obliku zlatnika i zlatnih poluga povijesno se dokazalo kao jedan od najefikasnijih instrumenata očuvanja vrijednosti ušteđevine na dugi rok. Pored toga, riječ je o jednom od najsigurnijih i najotpornijih oblika zaštite od visoke inflacije, propasti valuta i pada gospodarstva.

Cijena zlata u posljednjih je 20 godina kumulativno narasla za 440%, gledano u eurima, a ovaj trend bio je najizraženiji tijekom kriznih razdoblja od 2008. do 2011., kada je cijena zlata narasla za 200% te 2020. godine kada je rast iznosio 30%. Kako sada stvari stoje, nema razloga da se ovi trendovi ne nastave i u budućnosti, a čini se da je pred nama upravo još jedna globalna recesija.

Cijena zlata u ovom je trenutku relativno podcijenjena, što znači da je idealna prilika za kupovinu s popustom uoči neizvjesnih okolnosti u kojima bi se uskoro moglo naći svjetsko gospodarstvo. Zlatnici i zlatne poluge dostupne su u različitim masama od jednog grama do jednog kilograma, što znači da su pristupačne i malim, i velikim ulagačima.

Zlato je univerzalno priznato kao poželjna imovina, jednostavno je za skladištiti, lako je prenosivo, otporno na koroziju i može se bilo gdje u svijetu, u vrlo kratkom roku zamijeniti za novac zbog svoje visoke likvidnosti. Trgovina fizičkim zlatom u Hrvatskoj oslobođena je plaćanja PDV-a, poreza na kapitalnu dobit i svih drugih vrsta nameta. Ulaganjem u fizičko zlato držite svoju ušteđevinu u vlastitim rukama te dugoročno osiguravate vrijednost vaše imovine.

Pogledaj najbolju ponudu investicijskog zlata u Hrvatskoj klikom na link:

Imate dodatnih pitanja o ulaganju u zlato? Javite se našim stručnjacima za besplatne konzultacije:

Autor:

Centar Zlata

Napomene:

- Svaka referenca na ovoj stranici na “Centar Zlata” odnosi se na tvrtku Saiva d.o.o.

- Tekstovi na centarzlata.com služe isključivo za informiranje i educiranje o financijskim tržištima i tržištima plemenitih metala te ih ne treba smatrati investicijskim savjetom.

—

Želite li na email adresu dobivati slične tekstove? Prijavite se za primanje naših newslettera! U newsletterima osim edukacijskih tekstova šaljemo i informacije o našim promotivnim aktivnostima, kao i ostale informacije za koje smatramo da bi zainteresiranima za ulaganje u plemenite metale mogle biti interesantne!